« 大本山總持寺新年拝登 | 最新記事 | 如是庵初釜 »

2011年1月13日

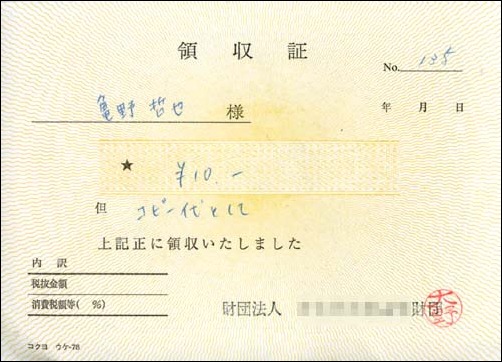

領収書あれこれ

先日出かけた資料館で資料を複写する機会がありました。

そのコピー機を利用する手続きが煩雑。

住所氏名を帳面に記載しなければ複写できませんでした。

何故住所氏名が必要かというと、どうやら領収書発行のためのようです。

個人的なものなので領収書は要らないとお伝えしたのですが、決まりなのでの一点張りで、5分ほど待たされていただいたのがこの領収書でした。

たかが10円、されど10円。

律儀なものです。

人件費が無駄・・・などという野暮なことはここでは言いません。

私も幾つかの団体に属しており、領収書を発行する機会も多いので、折角の機会ですから改めて領収書の意味と必要な記載要件について考えてみたいと思います。

そもそも領収書は「税法上経費であることの証明資料」としても使われます。

証明資料としての証拠能力を持たせるためには「お金を受領した側」により作成され、年月日・相手・内容・対価を明記することが最低条件となりましょう。

それが記載されているがゆえに客観性と証拠能力を見い出すことができます。

しかし、実際には「所得税法」や「法人税法」などには、領収書の書式に関する規定は存在しません。

あえて法律上で関連する規定があるとすると、

■民法第486条(受取証書の交付請求権)

弁済者ハ弁済受領者ニ対シテ受取証書ノ交付ヲ請求スルコトヲ得■消費税法第30条 第9項

第7項に規定する請求書等とは、次に掲げる書類をいう。

1.事業者に対し課税資産の譲渡等(第7条第1項、第8条第1項その他の法律又は条約の規定により消費税が免除されるものを除く。以下この号において同じ。)を行う他の事業者(当該課税資産の譲渡等が卸売市場においてせり売又は入札の方法により行われるものその他の媒介又は取次ぎに係る業務を行う者を介して行われるものである場合には、当該媒介又は取次ぎに係る業務を行う者)が、当該課税資産の譲渡等につき当該事業者に交付する請求書、納品書その他これらに類する書類で次に掲げる事項(当該課税資産の譲渡等が小売業その他の政令で定める事業に係るものである場合には、イからニまでに掲げる事項)が記載されているもの

イ 書類の作成者の氏名又は名称

ロ 課税資産の譲渡等を行つた年月日(課税期間の範囲内で一定の期間内に行つた課税資産の譲渡等につきまとめて当該書類を作成する場合には、当該一定の期間)

ハ 課税資産の譲渡等に係る資産又は役務の内容

ニ 課税資産の譲渡等の対価の額(当該課税資産の譲渡等に係る消費税額及び地方消費税額に相当する額がある場合には、当該相当する額を含む。)

ホ 書類の交付を受ける当該事業者の氏名又は名称

<以下略>

といったところでしょうか。

よく、領収書には受取者の住所や電話番号、印鑑が無いといけないと仰る方が居ますが、法律上は住所、電話番号、印鑑は必須ではなく、「誰が領収書を作成したのか」が特定できさえすればOKなのです。

極端な話、受取者のサインで良いでしょう。

領収書には最低限記載すべき事項をまとめると

(1)この書類が「領収書」であるということを明記

(2)受領金額

(3)誰から受領したか

(4)受領日

(5)受取者の名称(誰が領収書を作成したか特定できる手法で記載)

(6)但し書き(必須では無いがあれば尚可)

これだけの記載があれば良いでしょう。

このことから分かるとおり、印刷して団体のゴム印が押されている領収書は「一見」立派ですが、むしろこの場合、誰にでも領収書を「作成」することができますので、有効性が損なわれるといってよいでしょう。

印刷の領収書の場合には、証拠能力が足りないので、それを補うために団体の(印刷やゴム印ではない)正式な印章を併用することが求められます。(「商法中署名すべき場合に関する法律」)

正式な印章を併用することにより、はじめて署名と同等の能力が発効します。

つまり、見かけは悪いですが、印刷した領収書よりは、一片の紙に全て手書きで書かれた領収書の方が、実は法的証拠能力はずっと高いのです。

営利を目的とした会社の場合のほかに、特に僧侶が関る団体は「営利を目的としない団体」が多いわけで、営業に関しない受取書に基づく領収書が発行されることになります。

関連法令である印法別表一の十七、印基通別表第一第17文書の21~26、32を見てみます。

No.7125 営業に関しない受取書

[平成22年4月1日現在法令等]第17号文書の金銭又は有価証券の受取書であっても、受け取った金銭などがその受取人にとって営業に関しないものである場合には、非課税となります。

営業というのは、一般に、営利を目的として同種の行為を反復継続して行うこととされており、おおむね次のように取り扱っています。(1) 株式会社などの営利法人の行為は、その営利法人が直接作成する株式払込金領収書などを除いて営業になります。

(2) 財団法人などの公益法人の行為は、すべて営業になりません。

(3) 協同組合など会社以外の法人の行為は、次のようになっています。

法令の規定などにより利益金又は剰余金の分配などをすることができることになっている法人の場合に、出資者以外の者との行為は営業になり、出資者との行為は営業になりません。

(4) 人格のない社団の行為は、次のようになっています。

公益及び会員相互間の親睦等の非営利事業を目的として設立されている場合には、営業になりません。

その他の人格のない社団が作成する受取書で、収益事業に関して作成するものは、営業になります。

(5) 個人の場合、「商人」としての行為は営業になり、事業を離れた私的日常生活に関するものは営業になりません。

なお、店舗などの設備がない農業、林業又は漁業を行っている者が自分の生産物を販売する行為や医師、歯科医師、弁護士、公認会計士などのいわゆる自由職業者の行為は、一般に営業に当たらないとされていますので、これらの行為に関して作成される受取書は営業に関しない受取書として取り扱われます。(印法別表一の十七、印基通別表第一第17文書の21~26、32)

ということで、冒頭の財団法人や、宗教法人(非営利の部分)、SOTO禅インターナショナルや神奈川県第二宗務所のような「人格なき非営利団体」の発行する領収書については上記の内容を加味しておけばよいでしょう。

さて、以上を踏まえて、改めて冒頭の領収書を検証してみましょう。

・・・・あれ?いつ支払ったんだっけ???

わたくしの住む町の図書館では、レシートが発行されるだけです。しかし、これで充分に用は足りるので困りません。

葬儀のお布施、寄付金については全てについて、未だ請求されたことはありませんが、法事のお布施で要求された場合には領収書を出します。

葬儀のお布施、これについて将来税務署の求めがあった場合に危惧することがあります。それは、たった10年の間にお布施のない葬儀が13件あったこと。この場合当然、領収書は出せません。日誌には葬儀や法事の記述があるのに、領収書が書かれていない場合には、疑われて当然です。

例え「お布施なし」と日誌に書いたとしても、疑われても仕方がありません。

まさか施主家に、お布施を出さなかった証明書を書いてくれとも言えませんし、何か良い方法はないものでしょうか。

投稿者 うさじい | 2011年1月14日 08:40

うさじい様

レシートは「誰から受領したのか」が不明であるというデメリットがありますね。まあ、通常は税務署もそれでOKなのですが、「○○様」と一筆書き加えていただくことが可能なら尚良いと思います。

お布施無しの檀家さんについては、様々な事情があるはずですので、今は戴く事が叶わなくても、いつかお布施を戴けるかもしれません。

その意味でも、帳簿上は事実どおり未集金扱いの処理をするのが良いと思われます。

投稿者 kameno | 2011年1月14日 11:51

>さて、以上を踏まえて、改めて冒頭の領収書を検証してみましょう。

>

>・・・・あれ?いつ支払ったんだっけ???

このオチのためのkameno先生の論理の展開(起承転)はあっぱれです。

逆にこちらの方に目がいってしまいました(笑)

投稿者 叢林@Net | 2011年1月14日 17:05

叢林@Netさま

折角時間をかけて領収書を書いて戴いたのですから、きちんと書いて欲しかった・・・デス。

投稿者 kameno | 2011年1月14日 22:12